Hľadanie príležitostí na popandemickom akciovom trhu

V minulom roku sme prekonali prepad trhov, nasledovaný veľmi rýchlym návratom k pôvodným hodnotám. Celý rok sa niesol najmä v dualite úspešných a padajúcich. Pandémia položila viacero sektorov na kolená a nebyť rýchlej pomoci, či už v USA alebo EU, veľa z nich by tu už dnes nebolo.

Na druhej strane stoja sektory a spoločnosti, ktorým pandémia priniesla vietor do plachiet. S tým, ako stúpa zaočkovanosť obyvateľstva po svete, prichádzajú stále pozitívnejšie scenáre o vývoji ekonomiky. S nimi sa ale opäť vynára otázka – je akciový trh predražený?

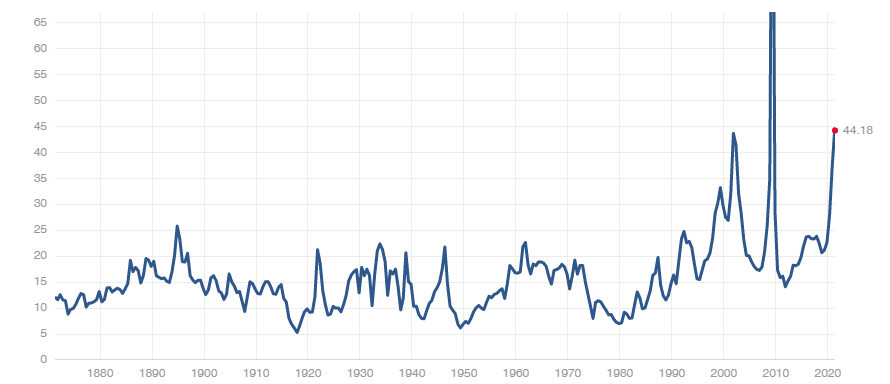

Jedným z hlavných ukazovateľov o ktorý sa toto tvrdenie opiera je tzv. „p-e ratio“ (pomer ceny a zárobku) indexu S&P 500. To sa dnes približuje historickým maximám z obdobia internetovej bubliny na prelome tisícročia a presahuje dva a pol násobok dlhodobého priemeru 16$. Tento nízky zárobok pre investície je z časti spôsobený aj nízkymi obratmi veľkej časti spoločností počas pandémie a pri pozeraní na dlhodobý horizont by sa mal dostať naspäť k priemerným číslam.

Takisto aj pomer P/S (cena-tržby) sa za posledný rok zvýšil o skoro 50% a pomer P/B (cena-účtovná hodnota) o viac ako 10%. Tieto tri faktory dokopy jasne hovoria o tom, že dnes investori nakupujú akcie výrazne drahšie ako tomu bolo pred rokom. Lepšie povedané, dostanú za svoj nákup menšie tržby a menšiu účtovnú hodnotu spoločnosti a mnohí preto odkazujú na vývoj technologických firiem internetovej bubliny. To budí dojem, že vývoj ceny akcií bude zaručene smerom nadol, keďže dnešné hodnoty sa zdajú neúmerne vysoké. Treba si ale pripomenúť, že momentálna situácia je ešte na míle vzdialená hodnotám technologických spoločností pred prasknutím internetovej bubliny a samotný rast, aj keď možno v nedávnej minulosti veľmi rýchly nie je to isté ako slepé a horlivé nakupovanie všetkých firiem, ktoré majú čokoľvek spoločné s internetom.

Jozef Fujka, portfolio manager v našej spoločnosti nás teda nazýva kontrariánmi voči tomuto dnes prevládajúcemu názoru. Dostatok atraktívnych investičných príležitostí je stále možné nájsť na akciových trhoch v sektoroch, ktoré boli koronou decimované, ale aj na rozvíjajúcich sa trhoch. Naša pozícia vychádza jednak z pozorovania, že všetci naokolo považujú trh za predražený a v investičnom svete sa zvykne väčšina mýliť. Toto tvrdenie dopĺňa aj citát známeho investora Petra Lyncha : Oveľa viac peňazí stratili investori, ktorí sa pripravovali na korekcie alebo sa pokúsili predvídať korekcie, ako sa stratilo pri samotných korekciách. Od podobných situácií v minulosti nás takisto oddeľuje aktuálne vedenie americkej centrálnej banky, ktoré na rozdiel od svojich predchodcov z prelomu tisícročia neplánujú meniť menovú politiku a predpovedajú dlhšie obdobie nízkych úrokov a zvýšenej inflácie.

Druhý, možno ešte podstatnejší faktor spomína Jozef Fujka nenaplnenú potrebu po oddychu, cestovaní a relaxe za posledný rok. Značná časť zamestnancov pracujúcich v administratíve po prechode do home office režimu nielenže nebola príjmovo zasiahnutá, ale rôznymi opatreniami obmedzujúcimi cestovanie, reštaurácie, kiná či iné formy relaxu dokázala ušetriť značné finančné prostriedky, ktoré bude po uvoľnení opatrení míňať. Práve toto ľudské nutkanie po zábave či oddychu spojené s natlačením vyššieho množstva peňazí bude podľa nás znamenať ďalší ekonomický rast pre ekonomiky, zamestnanosť a celkové oživenie celosvetovej ekonomiky.

Tento rast následne bude znamenať rast cien akcií, nehnuteľností aj komodít a teda nevidíme dôvod na obavy pre investovanie do akciových titulov. Správne nastavenie investičnej stratégie, výber jednotlivých titulov do portfólia a pozorné sledovanie aktuálnych trendov bude naďalej kľúčovým faktorom v dosahovaní adekvátneho zhodnotenia a vyhýbaniu sa rizika hlavne počas obdobia, kedy sa budú formovať sektory po skončení pandemických obmedzení.