Investovať konzervatívne? Nie vždy najvhodnejšia voľba

Hlavnou vlastnosťou konzervatívneho investičného nástroja by mala byť veľmi nízka volatilita a schopnosť dlhodobo si udržať hodnotu. To je v prípade prepadov výhoda, no pokiaľ sa trhom darí, konzervatívne investície výkonnosťou zaostávajú. Slováci ich napriek tomu majú v obľube, či sa jedná o investície do realít alebo produkty s garantovanou výnosnosťou. Väčšina sa spolieha na príslovie: “radšej vrabec v hrsti, ako holub na streche”.

Táto prehnaná opatrnosť je vzhľadom na historicky negatívne skúsenosti pochopiteľná. Či to bola kupónová privatizácia, BMG Invest, alebo nespočet nevýhodných investičných/kapitálových životných poistení, bežný spotrebiteľ neraz doplatil na sľuby o dobrom zárobku a lepšej budúcnosti. Naša opatrná nátura sa potom radšej poobzerá po niečom, čo ponúka zaručený výsledok, aj keď možno nie tak výhodný, ako by sme si predstavovali. Jednou z takýchto možností je realitný sektor, ktorý sám o sebe nie je zlou voľbou. Zväčša býva ľahko pochopiteľný, čo je podstatná vlastnosť každej investície a hlavne pri kúpe investičnej nehnuteľnosti má človek “hmatateľný majetok”, ktorý nezvykne výrazne strácať na hodnote. Mínusom býva hlavne nízka likvidita a samozrejme potrebná starostlivosť o nehnuteľnosť, ktorú veľa ľudí zabúda započítať do investovanej sumy, čo má za následok skreslenú predstavu o reálnom zhodnotení. Horším prípadom býva, pokiaľ sa takáto investičná nehnuteľnosť kupuje na hypotéku, neraz tak, že pri dlhšom výpadku nájomníkov sa majiteľ dostáva sám do finančných problémov. Investovať cudzie peniaze, v tomto prípade peniaze banky, nepovažujeme za vhodné.

Práca s rizikom

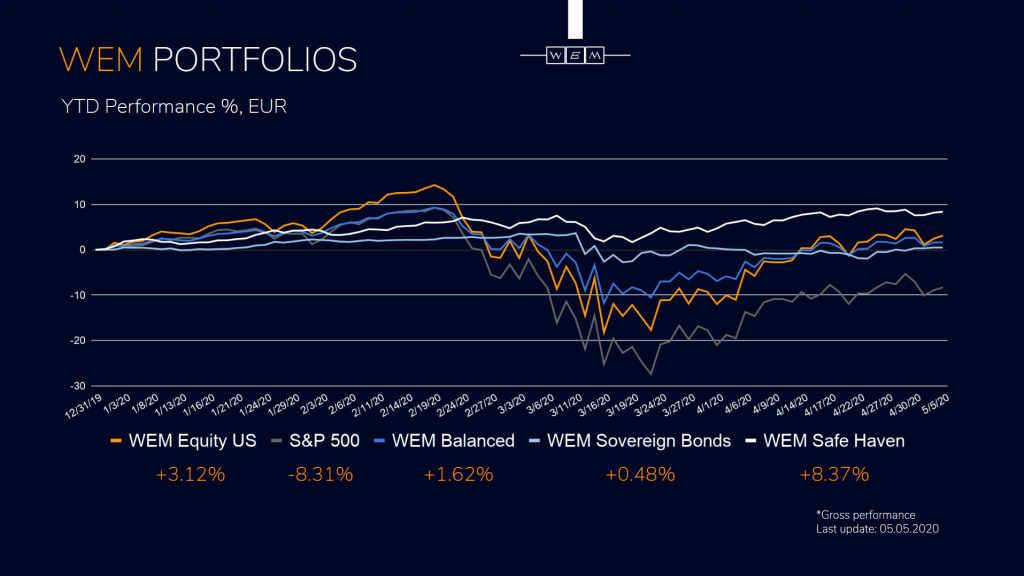

Výška zhodnotenia bohužiaľ býva priamo úmerná výške rizika a teda tí, ktorí chcú dosiahnuť vyššiu návratnosť, musia podstúpiť väčšie riziko. To podstatné pre každého investora je schopnosť s týmto rizikom pracovať. Väčšine investorov odporúčame vyhýbať sa komoditným a derivátovým trhom, pretože obchodovanie na nich je spojené s obrovským rizikom a nie je vhodné pre neprofesionálneho klienta. Pre dobrú prácu s rizikom je veľmi vhodný akciový trh, kde dokážeme nájsť krátkodobo podhodnotené spoločnosti, nové firmy na ceste k úspechu, ale aj stabilných hráčov, ktorí dokážu riziko dlhodobo výborne eliminovať. Základným predpokladom, prečo akciový trh dokáže prinášať dobré a bezpečné výnosy, je možnosť opierať sa o dáta, ktoré o firmách, odvetviach a ekonomike ako takej máme k dispozícií. Vďaka tomu dokážeme investovať do titulov, kde riziko nie je také vysoké ako potencionálny výnos, hlavne keď zoberieme do úvahy, že ho znižujeme podrobnou analýzou spoločnosti. Následne dokážeme riziko ešte znížiť správnou diverzifikáciou a aktívnou správou. Výborným príkladom je naše portfólio WEM Equity US, ktoré už v priebehu apríla dosiahlo plusovú YTD (od začiatku roka) výkonnosť. (graf nižšie)

Ak ste ale investor, ktorý nemá dostatok peňazí, aby mohol peniaze vložiť do riadeného portfólia a naplno využívať výhody aktívneho investovania, tak aj pasívne investovanie dokáže za určitých podmienok priniesť dobré výsledky. Veľmi podstatnou časťou eliminácie rizika pri pasívnom investovaní do akciových titulov je dlhodobý horizont investície. Ak voľné finančné prostriedky investujeme v období aspoň 10 rokov, je aj pri pasívnej správe niektorého z ETF fondov kopírujúcich S&P500 minimálna pravdepodobnosť, že by sme sa pripravili o finančné prostriedky. Historický vývoj trhov dokazuje, že napriek krátkodobým prepadom majú trhy tendenciu rásť, a teda stačí momentálny prepad prečkať a nepripraviť sa tak o rokmi nazbieraný výnos.

Čo hrozí príliš konzervatívnym investorom

Pri konzervatívnych investíciách, ako sú dlhopisy alebo reality, môžeme mať pocit, že nič neriskujeme a rozumne pracujeme s peniazmi, aby sme sa nedostali do straty. Pokiaľ ale počítame s tým, že investovať môžeme dlhodobo a krátkodobé prepady nás neohrozujú, nielenže sa pripravujeme o potencionálny výnos, ale zároveň nechávame infláciu znehodnocovať naše úspory. Pri priemernej inflácií 2%, veľká časť konzervatívnych investícií nedosahuje ani takú výkonnosť, aby pokryla toto znehodnotenie. Aj v prípade lepšej výkonnosti, ako v prípade nášho WEM Sovereign Bonds, nemôžeme hovoriť o žiadnom zázračnom zárobku. Tieto investície sú výborné, pokiaľ budeme potrebovať finančné prostriedky použiť o dva až tri roky a potrebujeme si byť istí, že krátkodobý prepad neohrozí naše plány – či už na kúpu nehnuteľnosti, zabezpečenie dôchodku alebo iného podstatného cieľa. V opačnom prípade nám hrozí, že práve prehnaná opatrnosť nás pripraví o peniaze.

Profesionálne služby

Aká je teda najvhodnejšia stratégia pre Vás? To Vám nikto bez hlbšej analýzy povedať nevie. Práve preto služby wealth managementu nie sú len o investičných portfóliách, ale hlavne o príprave správneho plánu a o komplexnej starostlivosti pri zohľadnení všetkých aspektov. Do plánovania finančnej budúcnosti vstupuje veľké množstvo faktorov, a preto sa profesionálna pomoc zvykne oplatiť každému, kto nemá dostatočný čas aby sa naplno venoval správe svojho majetku. Krátky návod na to ako profesionálna správa vyzerá môžete nájsť v našom Wealth Guide.

Rozmýšľate ako začať investovať? Alebo chcete využiť momentálnu situáciu? Neváhajte nás kontaktovať a my Vám s radosťou ukážeme, čo môžu Vaše peniaze urobiť pre Vás.