Japonský ťah 90-tnika Buffeta

Okrúhle deväťdesiate narodeniny oslávil legendárny investor Warren Buffet oznámením o nákupe akcií piatich japonských spoločností v celkovej hodnote vyše 6 miliárd amerických dolárov. Päťpercentné podiely v spoločnostiach Itochu Corp., Marubeni Corp., Mitsubishi Corp., Mitsui & Co., a Sumitomo Corp. nakupoval postupne počas dvanástich mesiacov cez svoju holdingovú spoločnosť Berkshire Hathaway.

Narodeninové prekvapenie analytici zhodnotili ako Buffetov pozitívny výhľad na globálnu ekonomiku a predpoklad budúceho rastu. Akcie japonských spoločností sú oproti svetovým konkurentom mierne podhodnotené, čo môže pomôcť ich rýchlejšiemu rastu. Keďže sa jedná o firmy ktoré dominujú japonskému trhu s energiou a materiálmi, senior stratég Amir Anvarzdeh zo singapurského Asymmetric Advisor hodnotí tento krok ako výhľad do budúcnosti po pandémií s predpokladom globálneho rastu. Ako ďalej uvádza Bloomberg tento krok môže slúžiť ako katalyzátor pre globálnych investorov na návrat investícií do japonského trhu. V svetle oznámenia o odchode Shinza Abeho z premiérskeho kresla, ktoré prinieslo neistotu ohľadom budúcej politickej scény, sa tento krok odzrkadľuje ako udržiavanie ducha dlhodobého investovania Bershire Hathaway, ktoré sa zameriava na držanie akcií v dlhodobom horizonte a neprikladá veľkú váhu krátkodobým výkyvom.

Práve stratégia „buy and hold“ je typická pre Buffetovu filozofiu investovania. Investorom nezarába na špekulatívnych obchodoch ale investuje do aktív, ktoré budú prinášať dlhodobé zisky. Sú to spoločnosti, ktoré majú dobré vedenie, potenciál na trhový rast a sú stabilnými hráčmi v dôležitých sektoroch ekonomík. Tento spôsob investovania priniesol podielnikom spoločnosti Bershire Hathaway stabilný rast priemerne 19% ročne, čo je skoro dvojnásobok oproti 9,7% indexu SP500. Napriek väčšej volatilite oproti tomuto indexu, dokáže Buffet správnym výberom aktív pravidelne porážať trhy a vytvárať oveľa vyššie hodnoty pre svojich investorov. Podľa spoločnosti Barron by dnes investovaných 1000 dolárov s Buffetom malo hodnotu 27 miliónov, do SP500 by to bolo iba 200-tisíc.

Filozofia, ktorá stojí nad týmito výsledkami, patrí medzi hlavné motivácie, prečo sme sa aj my rozhodli pre dlhodobé investovanie do kvalitných aktív s potenciálom rastu. Špekulatívne obchodovanie síce na papieri prináša krátkodobo zaujímavé výnosy, no realizácia takejto stratégie je veľmi riskantná a úspešné obchodovanie je len výnimočne dlhodobo úspešné. V našom primárnom akciovom portfóliu WEM Equity US sa preto nachádzajú spoločnosti, ktoré sa oplatí držať v dlhodobom horizonte.

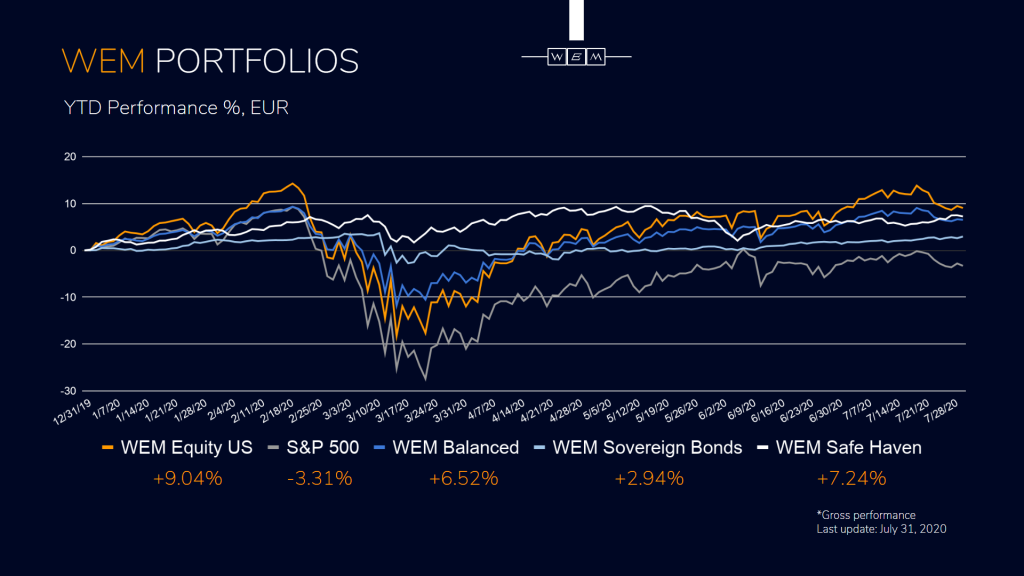

To, že táto stratégia je úspešná nielen pre Warrena Buffeta, dokazujú aj výsledky našej práce. Za posledných päť rokov sa hodnota portfólia WEM Equity US zvýšila o 148,55% a dosiahla priemerné ročné zhodnotenie na úrovni 19,98% v časovom období 2015 až 2019. Rok 2020 priniesol historické prepady na svetových trhoch a pandémia ochromila veľké množstvo sektorov, pripravila tisíce ľudí o prácu a opäť otvorila otázku ako sme pripravení aj na horšie časy. Dôvera našich klientov sa zakladá aj na takýchto ťažkých skúškach a s pozitívnym výsledkom +9,04% od začiatku roka (WEM Equity US, k 31. 7. 2020) sme dokázali, že správny výber spoločností dokáže prekonať aj najťažšie skúšky globálnej ekonomiky. Ekonómovia už teraz predpokladajú, že trhy po zotavení budú naďalej rásť a pandémia pomohla veľkým spoločnostiam posunúť sa vpred na fronte inovácií a digitalizácie.

Za veľký úspech považujeme hlavne fakt, že klienti, ktorí peniaze u nás investovali, dôverujú našej spoločnosti natoľko, že boli schopní vyhodnotiť poklesy ako dočasné a ako dobrú príležitosť na nákup krátkodobo podhodnotených aktív. Preto sa tí, ktorí tú možnosť mali, rozhodli nakúpiť ďalšie aktíva a dnes sa môžu tešiť, že sa im podarilo na zotavení trhu zarobiť.

Ak je filozofia dlhodobého zhodnocovania Vašich peňazí blízka aj Vám, kontaktujte nás a radi Vám poradíme, ako dokážete svoj majetok zhodnotiť pri Vami akceptovateľnom riziku.

Investície do finančných nástrojov obsiahnutých v investičnej stratégii uvedenej v tomto investičnom prieskume sú spojené s rizikom. Hodnota investície a výnos z nej plynúci môže rásť alebo klesať a nie je zaručená návratnosť pôvodne investovanej sumy. Výkonnosť v minulosti nie je spoľahlivým ukazovateľom výkonnosti v budúcnosti. Na tento dokument sa nemožno spoliehať ako na vysvetlenie všetkých rizík spojených s investovaním do uvedenej investičnej stratégie a súvisiacich finančných nástrojov alebo s využitím investičnej služby. Všetky riziká uvedené v tomto popise sa môžu vzájomne kombinovať, čím sa výsledné riziko spojené s investíciou môže zvýšiť. Keďže majetok investora je podľa predmetnej investičnej stratégie investovaný do akcií, na investíciu sa vzťahujú riziká ako na investíciu do akcií.