O aktívnej správe investícií, vašej budúcnosti a o tom, že čísla neklamú

Stojí vám extra 282 190 € za 5 minút času? Toľko trvá prečítať si viac o rozdieloch medzi aktívnou a pasívnou správou investícií a týchto 5 minút môže to znamenať rozdiel v tom, ako sa vám podarí(či nepodarí) zabezpečiť si lepšiu budúcnosť.

A pretože čísla neklamú, pozrite si naše konkrétne výsledky za posledných 7 rokov — a rozhodnite sa podľa seba.

Sedem rokov.

Za posledných 7 rokov sa vo vašom živote nepochybne veľa zmenilo.

Prvá kľúčová otázka však je:

Ste za tých 7 rokov bližšie k tomu, aby ste mohli žiť podľa svojich predstáv?

Druhá otázka potom je:

Čo urobíte preto, aby vám ďalšie roky priniesli to bohatstvo, ktoré potrebujete, aby ste mohli prežiť hodnotný a naplnený život?

V našom predchádzajúcom článku o aktívnej správe investícií sme už hovorili o tom, ako práve aktívna správa môže tvoriť ten rozdiel medzi naplnením a nenaplnením vašich životných cieľov a zabezpečením vytúženej budúcnosti.

A pretože zveriť niekomu svoje peniaze znamená zveriť mu svoju dôveru a svoju budúcnosť — pozrime sa veľmi konkrétne na naše čísla a výsledky za posledných 7 rokov a tiež na to, čo to celé znamená pre vás.

Čísla sú totiž niečo, pred čím sa utiecť nedá: alebo správca majetku výsledky dosahuje alebo nedosahuje; nie je tu možnosť niečo schovať či prekrútiť.

Pripravili sme preto pre vás 3 hlavné body, ktoré je potrebné povedať, aby ste sa vedeli rozhodnúť správne a pripraviť si vďaka tomu lepšiu budúcnosť.

Bod č. 1: Ak chcete nadštandardné výnosy, sústreďte sa na dlhodobú perspektívu, nie trendy a paniku

Sústredenie na krátkodobé trendy je jeden z najlepších spôsobov, ako si život naplniť neúmerným stresom a zároveň maximalizovať svoje šance na to, že o svoje investície prídete — alebo ich zhodnotíte nepomerne horšie, ako by ste mohli za iných okolností.

Prečo?

Pretože ak stratíte dlhodobú perspektívu, budete robiť finančné rozhodnutia, ktoré možno z krátkodobého hľadiska budú pôsobiť atraktívne, z dlhodobého hľadiska však nemusia fungovať a môžu vás stáť nemalé peniaze — peniaze, ktoré by vám mohli zabezpečiť lepší život.

Príklad A:

Kryptomeny a trading sú stále populárnejšie a mnoho ľudí sa necháva zlákať vidinou extrémneho zhodnotenia za krátky čas. Tie najdôležitejšie body v tomto prípade však sú: volatilita a rizikovosť. Ste napr. pripravení prísť o celú vašu investíciu? Alebo, v lepšom prípade, o jej drvivú časť? A stojí vám to dennodenné množstvo pohlteného času a stresu za ten výsledok?

Príklad B:

Vďaka výnimočnej situácii počas roka 2021 dosiahol index S&P 500 ročné zhodnotenie 38,19% — ďaleko nad výnosom renomovaných fondov či niektorých aktívne riadených portfólií. Je teda pasívne investovanie do vybraných ETF fondov lepšia a efektívnejšia možnosť, ako investovať?

Nie nevyhnutne, a to z jednoduchého dôvodu: Investovanie je hra na dlho, nie na krátko. Nepozerajte sa na výsledky jedného roka, pozrite sa na dlhodobé celkové zhodnotenie za posledných 7 rokov:

- Pasívna správa, fond iShares S&P 500 EUR Hedged UCITS ETF: 126,58%

- Aktívna správa, portfólio WEM Equity US: 408,77 %

- Aktívna správa, portfólio WEM Equity Global: 553,03 %

Už tieto čísla hovoria o výsledkoch — a ich prínose pre vás — veľmi jasne.

To nás privádza k ďalšiemu bodu:

Bod č. 2: Prepočítajte si, čo môžete získať — a čo môžete stratiť, urobíte tak lepšie rozhodnutie

Vráťme sa na začiatok tohto článku — je vám jedno, či na svojej investícii zarobíte o 282 190 € viac? Alebo tých 282 190 € naopak pokojne oželiete a nebudú vám chýbať?

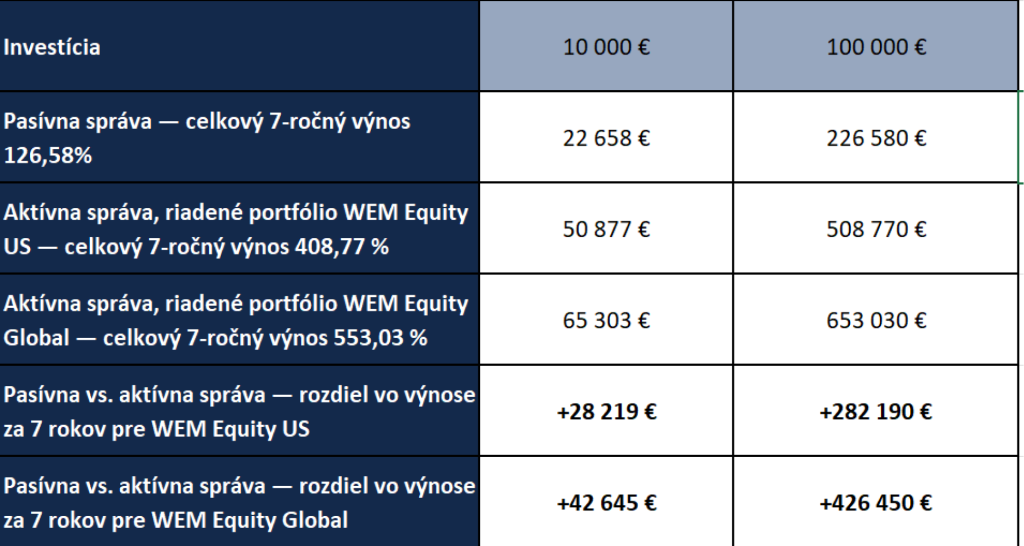

Pozrite sa na jednoduché porovnanie pasívnej vs. aktívnej správy za posledných 7 rokov:

Vyššie uvedené čísla sú reálne, konkrétne výsledky. Áno, až takýto zásadný dopad na váš život môže mať rozdiel medzi aktívnou a pasívnou správou.

Zostáva teda posledný bod:

Bod č. 3: Prečo sa vás to týka a čo s tým

Pozrite sa na výsledky v tabuľke vyššie ešte raz a vztiahnite si ho na váš život a vaše konkrétne ciele. Predstavte si, že vám vaše investované peniaze za 7 rokov prinesú napríklad o tých 282 190 € viac.

Aký dopad to bude mať na váš ďalší život?

Ako to ovplyvní napríklad vašu finančnú nezávislosť či ambíciu vybudovať si pasívny príjem alebo rozbehnúť vlastné podnikanie?

Aký dopad má takéto zhodnotenie na zabezpečenie vašej rodiny či na budúcnosť vašich detí a to, aké možnosti im dáte do života?

Pretože v konečnom dôsledku, toto je hlavný dôvod, prečo si pre budovanie a zveľaďovanie svojho majetku zvoliť aktívnu správu:

Pretože ponúka možnosti pre nadštandardné zhodnotenie.

A nadštandardné zhodnotenie významne zvyšuje vašu šancu na to, aby ste mohli prežiť hodnotný život.

Vyberte si teda správcu, ktorý sa vie preukázať konkrétnymi výsledkami — ide o vašu budúcnosť.