Prepady na trhoch — sú dôvodom na paniku?

Väčšina retailových investorov sa od konca krízy mohla tešiť z dlhodobého spoľahlivého rastu hodnoty amerického akciového trhu, ktorý je vďaka indexom S&P500 a NASDAQ najčastejšie využívaný na dlhodobé pasívne investovanie. Dlhodobé pozitívne výsledky tak u väčšiny investorov umocnili dojem, že investovanie do rizikovejších aktív znamená každoročný nárast hodnoty investície.

Prepady sú súčasťou investovania

Prirodzene, účelom investovania je zlepšovať svoje finančné postavenie a nie prichádzať o peniaze. Vďaka dlhoročným a prakticky neprerušeným rastom už väčšina investorov začala žiť s očakávaním nekončiacich každoročných ziskov. Prudký a nečakaný prepad v marci 2020 tak bol pre mnohých pripomenutie, že trhy sa môžu vyvíjať oboma smermi. Po našej analýze ďalšieho vývoja sme našim klientom mohli odporučiť využiť tieto prepady na investovanie voľných prostriedkov.

Výsledok? Tí, ktorí naše odporúčanie využili, dokázali do konca roka tieto vklady zhodnotiť o viac ako 30%.

Krátkodobé prepady, na ktoré dokázali niektorí investori zareagovať a využiť ich na zvýšenie výnosu, môžeme na grafe S&P 500 vidieť každý rok. Niektoré boli prudšie, niektoré miernejšie, vo všeobecnosti však prehlbovali pocit, že prepady majú trvanie v týždňoch a nie mesiacoch či rokoch. Na tohtoročný dlhší prepad v posledných mesiacoch sa pozeráme hlavne cez optiku ruskej invázie na Ukrajinu, vysokej inflácie a problémoch v dodávateľskom reťazci širokej škály komodít a produktov.

Prognóza vývoja je na samostatný článok, poďme sa však zatiaľ pozrieť na to, čo robiť, ak ste sa rozhodli začať investovať práve počas posledného roka a dnes môžete vidieť svoju investíciu v červených číslach.

Zlé načasovanie?

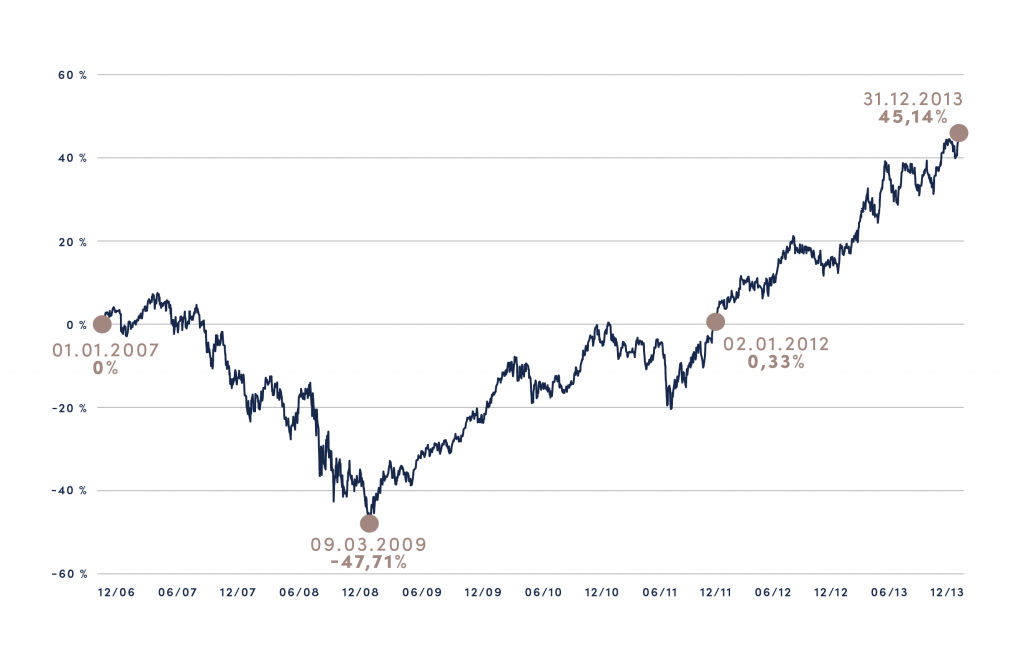

Opakovane hovoríme základné pravidlo investovana: Najlepší čas začať investovať bol včera, druhý najlepší je dnes. Toto pravidlo — pri dlhodobom horizonte investovania — platí naďalej, hoci to tak na prvý pohľad nemusí vyzerať. Za pravdepodobne najhoršie načasovanie za posledných 20 rokov môžeme považovať obdobie pred ekonomickou krízou v roku 2008, teda napríklad január 2007. Pokiaľ by ste investovali práve v tomto mesiaci, užili by ste si pol roka očakávaného nárastu a následný prudký pokles. Na návrat hodnoty svojej investície do zelených čísel by ste si počkali do januára 2012 — 5 dlhých rokov.

Ak sa však v tomto bode nezastavíme, zistíme, že do konca roka 2013 by sa hodnota investície zvýšila o 45%. To by potom predstavovalo spriemerovaný hrubý výnos na úrovni 6,42% ročne, čo by aj pri tomto zlom scenári bol dôvod na spokojnosť.

Trpezliví investori, ktorí svoju investíciu nechali ďalej pracovať, sa tak mohli tešiť z pokračovania stúpajúceho trendu a dnes sa hodnota ich investovaných prostriedkov vyšplhala nad 3,8 násobok pôvodnej hodnoty — veľmi dobrý výsledok.

Predchádzajúci príklad tak veľmi dobre ilustruje dôležitosť správneho určenia rizikového profilu investora — nielen zo všeobecného hľadiska, ale predovšetkým z pohľadu odolnosti voči prepadom. Keď rozmýšľame o výnose či strate investície, je potrebné uvedomiť si, že tento výsledok určuje moment, kedy sa rozhodneme investíciu zlikvidniť.

Ak ako investori budete investovať do volatilnejších aktív, ako zodpovedá vášmu rizikovému profilu, pri prepadoch môžete podľahnúť emóciám. Následkom toho potom v domnelej snahe predísť ďalším potenciálnym stratám radšej zainvestované prostriedky vyberiete — a tým zrealizujete svoju stratu.

Ako byť spokojný so svojou investíciou

Ako teda môžeme vidieť na predošlých príkladoch, pre úspešného investora je veľmi podstatné poznať svoj rizikový profil a pri výbere investičného nástroja správne reflektovať riziko, ktoré ste ochotný podstúpiť. Pokiaľ sa nachádzate v období, že vaša investícia je dlhodobo v negatívnych číslach, je dobré reflektovať na jednotlivé aktíva a správne vyhodnotiť ich ďalší potenciál rastu. Ak si investície spravujete sami, bude to náročná úloha nielen z hľadiska času, ale tiež s ohľadom na správne vyhodnotenie. Aj to je jeden z dôvodov, prečo mý význam vybrať si pre spravovanie svojho majetku (a vôbec všetky služby wealth managementu) spoľahlivého partnera, ktorý sa o vaše bohatstvo bude starať dlhodobo.

Pokiaľ vyhodnotíte, že prepady — aj počas dlhšieho časového obdobia — sú pre tento vami zvolený investičný nástroj normálne a očakávate ďalší rast, je potrebné len zachovať pokoj a dodržať, prípadne ešte predĺžiť plánovaný investičný horizont. Pokiaľ by ste zhodnotili, že vybrané aktíva (alebo ich časť) už nemajú ďalší potenciál rastu, nebojte sa stratégiu zmeniť a vybrať nové, lepšie aktíva.

Ak s investovaním ešte len začínate a chcete znížiť volatilitu vašej investície, máme pre vás jednoduchý tip:

Diverzifikovať riziko a znížiť volatilitu viete rozložením investície v čase. To znamená, že nakúpite aktíva aj keď sú na vyšších úrovniach, ale tiež, keď sú na nižších. Na to je ideálne investičné sporenie Save for Tomorrow, kam môžete vklady posielať flexibilne, kedykoľvek v čase. Vďaka tomu môžete z aktuálnej situácie prepadov na trhoch priebežne ťažiť.

V prípade, že chcete investovať väčšiu sumu, resp. posunúť svoje zveľaďovanie bohatstva na ďalšiu úroveň, vám už môžeme odporučiť aktívnu správu investícií. Radi vám v takomto prípade ukážeme, čo znamená mať na mieru vystavaný investičný plán a portfólio, ktoré presne adresuje vašu situáciu, ambície a potreby. A radi vám tiež ukážeme, čo myslíme tým, keď hovoríme, že sa o majetok našich klientov staráme ako o svoj vlastný.